最近研读了《麦克米伦谈期权》,以下是一些总结。

什么是期权

期权是以特定价格买入或者卖出特定证券的权利,该权利在特定时间内有效。

期权有几个关键的概念:

- 过期时间(expiration date),到了时间就过期。有期权的一方可以在到期前选择执行期权或放弃执行。

- 行权价(strike price),买卖双方按行权价执行。

- 权利金(premium),也就是期权的现金价值。期权的现金价值会随着时间以及股价波动。

- 类型。分为买入权利(CALL)和卖出权利(PUT)。CAll 又被称为看涨期权,PUT 被称为看跌期权。

- 标的。指目标期权。

期权在美股上按手交易,每手代表 100 份标的。据说历史上有人把 1 手当成 1 股,结果就是多买了 100 倍的期权。

行权时间

美式期权和欧式期权不一样,美式期权可以在到期前的任意时间随时行权,欧式期权只能在到期时行权。美股上交易的股票期权都是美式期权。大部分的指数期权是欧式期权。

所以,对于美式期权,如果你通过卖 CALL 或者卖 PUT 做空一个期权,即使最终到了过期时间你的期权收益为正,但是有可能在中段波动的时候,你的期权在某一个时间点是亏损的,只要你的对手方提前行权了,你的这个亏损就被确定了。

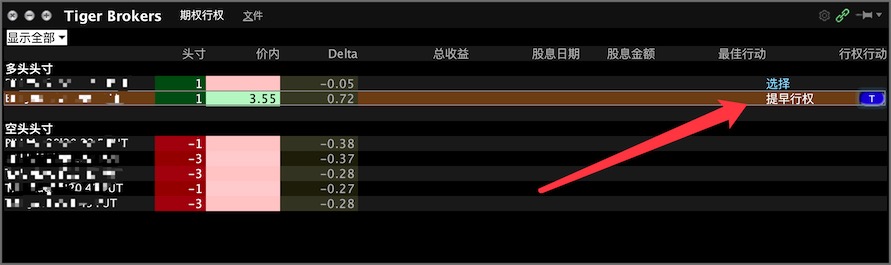

我使用的期权软件背后的券商是盈透证券(IB), 使用它提供的 TWS 软件,即可将自己的期权提前行权。

具体操作方式是在 TWS 中选择 “账户”->“期权行权”,然后操作相关的期权选择“提前行权”即可,如下图所示:

期权拥有方到期的默认操作

期权拥有方按理说在到期时有行权和不行权的权利,那么如果不进行任何操作,默认的操作是行权还是不行权呢?美股的规则如下:

到期日,期权在价内 0.01 或以上的股票期权将被自动行权,但是当投资者的保证金不满足行权条件时则会按照市场价平仓。

到期日,价格已低于 0.01 且投资者不主动行权或者平仓。这时候期权会自动失效,您的损失为全部期权费;一般情况下,这时候如果主动行权损失会更多。

实值期权与虚值期权

如果行权价低于股票的价格,则我们称这个期权是有实值的,是实值期权,反之则称为虚值期权。

虚值期权之所以有交易,是因为它们具有时间价值,随着时间的变化,股价也会变动,有可能当时还是虚值的期权,未来就是实值了。

如果到了期权的到期时间,期权还是一个虚值期权,则它的价值就会归为 0。比如一个以 30 元买入的看涨期权,如果到期时股票价格是 20 元,那么期权所有者肯定不会行权,因为行权的价格比从市场上直接买还贵,这个期权就相当于废纸。

盈亏曲线

我们假设某家公司的股价是 50 元,然后可以画出不同期权的盈亏曲线。不得不说,画这些图还挺有意思的,笔者用 keynote 完成的所有图的绘制。

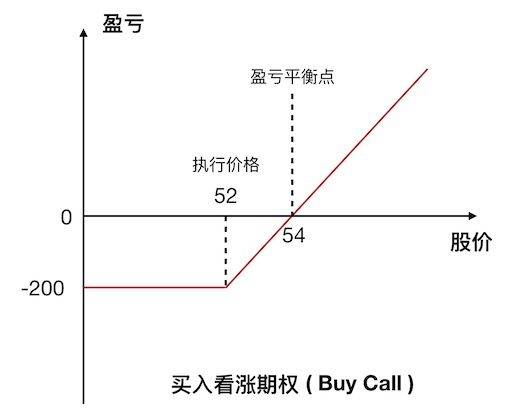

买入看涨期权

买入行权价 52 元的看涨期权的价格是 2 元,则盈亏曲线如下:

从图中可以看出,期权到期时:

- 当股价低于 52 元时,损失为 200 元(1手期权的价格)

- 当股价等于 54 元时,刚好盈亏平衡

- 当股价高于 54 元时,有盈利

- 买入看涨期权,最大损失为 200 元,最大盈利无上限

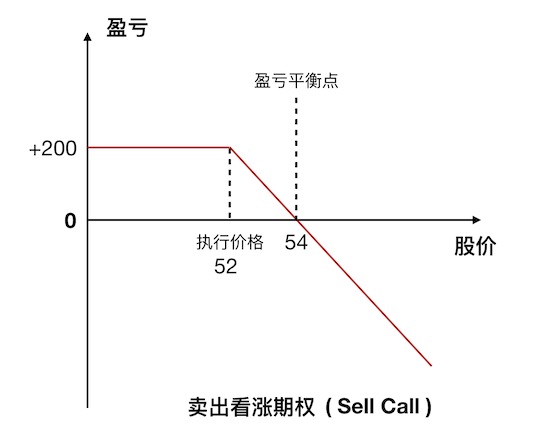

卖出看涨期权

卖出看涨期权的盈亏曲线和买入的刚好上下对称,因为两者互为对手盘。你盈多少,对手就亏多少,所以盈亏曲线如下:

从图中可以看出,期权到期时:

- 当股价低于 52 元时,盈利为 200 元(1手期权的价格)

- 当股价等于 54 元时,刚好盈亏平衡

- 当股价高于 54 元时,有亏损

- 卖出看涨期权,最大收益为 200 元,最大亏损无上限

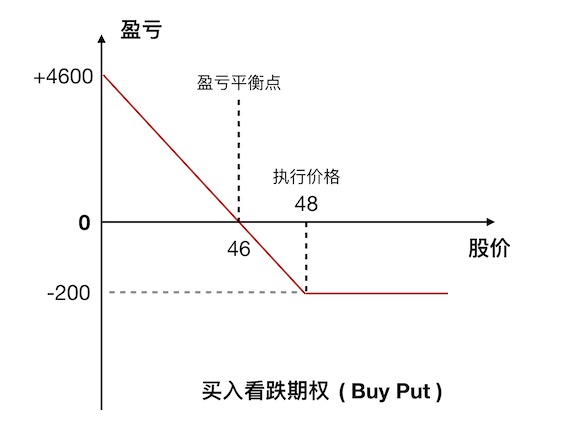

买入看空期权

如果我们买入一个 48 元的期权,期权价格是 2 元,则盈亏曲线如下:

从图中可以看出,期权到期时:

- 当股价高于 48 元,则亏损为 200 元(1手期权的价格)

- 当股价等于 46 元,刚好盈亏平衡

- 当股价低于 46 元,则有盈利。理论上,最高盈利是 4600 元,对应股价是 0 元。

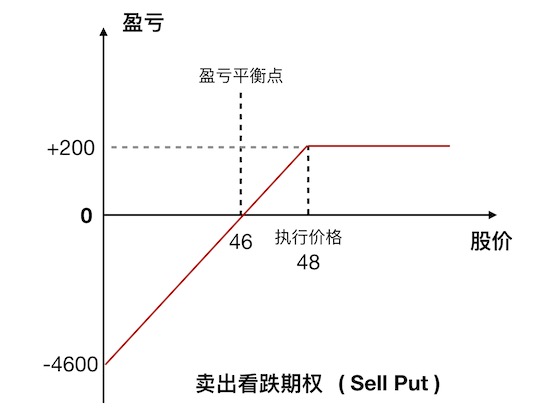

卖出看空期权

同样,卖出看跌期权的盈亏曲线和买入的刚好上下对称,因为两者互为对手盘。盈亏曲线如下:

从图中可以看出,期权到期时:

- 当股价高于 48 元,则盈利为 200 元(1手期权的价格)

- 当股价等于 46 元,刚好盈亏平衡

- 当股价低于 46 元,则有亏损。理论上,最高亏损是 4600 元,对应股价是 0 元。

保证金

当你买 CALL 或者买 PUT ,你付出的就是权利金,损失是有限的,最坏情况下就是期权价值变为 0,损失掉所有的权利金。但是你的理论收益是无穷的。

当你卖 CALL 或者卖 PUT,你就会收到权利金,但是你的收益上限就是权利金。当你的对手方行权的时候,你需要执行相应的义务:

- 对于 CALL 期权,你需要按指定价格卖出标的股票

- 对于 PUT 期权,你需要按指定价格买入标的股票

为了保证你有行使这个义务的能力,你需要在帐户中保留足够的保证金。保证金的计算规则比较复杂,与你的期权仓位占比以及期权集中性都有关系,在盈透证券的帮助页面上有详细的介绍。

如果你的证券价值和现金加起来的保证金不足,则系统会随机平仓你的一部分股票以维持保证金要求。

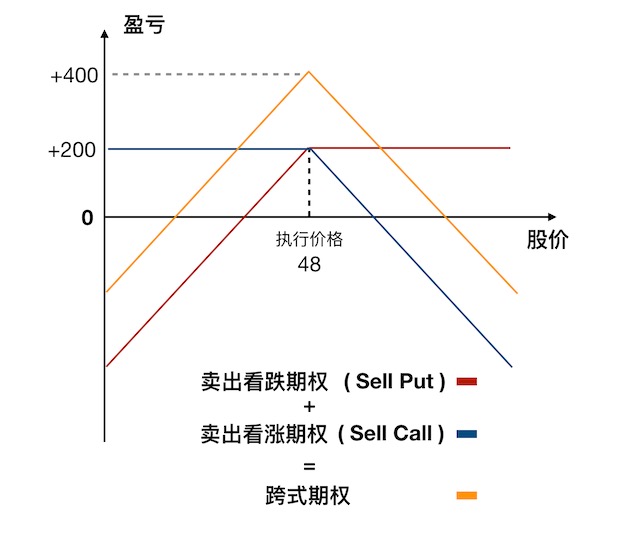

期权的组合(一)

期权组合起来,可以构建一些特殊的盈利曲线。比如我们同时卖出看涨和看跌期权,就可以将以下两种曲线叠加。《麦克米伦谈期权》在 2.5.5 小结中介绍了这种被称为跨式期权的组合。

下图中的红色和蓝色分别为卖出看跌和卖出看涨的盈亏曲线,而黄色则表示叠加之后的组合盈亏曲线。

这个曲线很有意思,它表示不管股票是上涨还是下跌,只要股价到期时的波动范围在 44 ~ 52 元之间,这个组合就是盈利的。

想当然的,你可以构建一个波动范围极宽的跨式组合期权,虽然这种组合期权盈利不多,但是盈利的概率极大。历史上曾经这种策略很流行,但是市场总是会出现小概率事件,这种跨式期权收益有上限,但是亏损无限的特点,遇上一次极端事件就能让投资者破产。

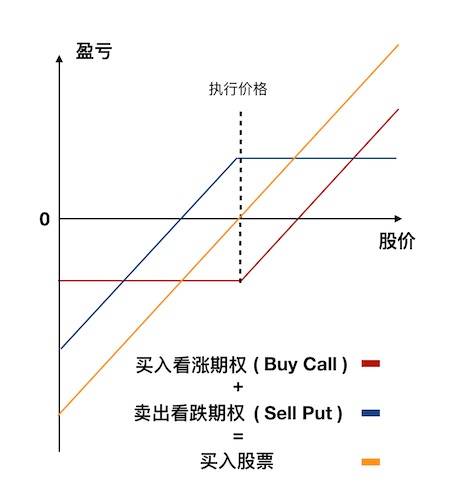

期权的组合(二)

相比刚刚介绍的那种组合,以下的期权组合更被做市商所采用,即:买入看涨期权 + 卖出看跌期权。

你看完下图就能明白这个组合的有趣之处了:

这种组合的收益曲线和直接买入股票是完全一样的。但是在这种组合下,你所需要的资金只是买入股票的一部分,所以你可以以更小的资金成本,达到同样的收益曲线。

实际当中,这种策略与买入股票并不是完全一样收益,因为股票还会涉及分红,而持有期权是没有分红权的。另外则是交易费率和交易次数的差异。

组合套利

因为买卖价差的原因,有些时候做市商会通过组合,构建一个收益为正,但是风险为零的套利。

刚刚说到期权的组合(二)就是一种持有股票的策略,如果我们用期权组合(二)再加上卖空股票,就构建出一种组合。由于买卖价差的原因,这种组合虽然相当于什么都没干,但是却会有收益。

以下我就以一个实际的案例进行说明。我们拿好未来在美股的真实股价与期权价举例。

好未来在 3 月 6 日的收盘价格是 56.49,同时

- 4.17 到期的 50 元看涨期权挂单价格是 7.8(买) ~ 9.8(卖),最近成交价是 7.62

- 4.17 到期的 50 元看跌期权挂单价格是 1.45(买)~ 1.95(卖),最近成交价是 1.69

我们假设,我们在 3.6 收盘前,以:

- 以 56.49 的价格卖空 100 股股票

- 以 7.62 的成交价买入 1 手看涨期权

- 以 1.69 的成交价卖出 1 手看跌期权

那我们的收益应该是多少呢?为了计算收益,我们需要搬出初中学习的二元一次方程。如果你不想跟着我计算,可以直接看最后的结论。

计算卖空的收益函数

假设未来股价为 x,则卖空 100 股股票的收益函数 y1 为:

y1 = (56.49 - x) * 100 |

应该很简单对吧?因为是做空,x 越大,则 y1 越小。

计算买入看涨期权的收益函数

假设未来股价为 x,则期权到期时收益函数 y2 为:

x < 50 时: |

能看懂吧?因为期权行权价是 50,所以股价少于 50 则期权就作废了,损失为 762 元的权利金。如果股价高于 50,则可以按上面的公式来计算盈亏。

计算卖出看跌期权的收益函数

假设未来股价为 x,则期权到期时收益函数 y3 为:

x < 50 时: |

因为我们是卖出看跌,所以如果股价高于 50,我们的收益就是 169 的权利金,否则我们就需要按上面的公式计算收益。

求和

我们将 y1, y2, y3 进行求和

x < 50时: |

最后,我们发现,x 不管是大于 50 还是小于 50,情况都一样,y = 56。

你看,如果你当时按市场价同时完成了这 3 笔交易,你就构建了一个套利。这也是做市商的生意模式。

这种组合在《麦克米伦谈期权》的 6.2 章节中被称作 Delta 中性头寸。

小结

- 期权是以特定价格买入或者卖出特定证券的权利,该权利在特定时间内有效。

- 美式期权是可以提前行权的。

- 卖出期权收到权利金,但是需要帐户中留有足够执行期权义务的保证金。

- 期权的组合可以用来构建各种特殊的盈利曲线。

- 如果一个组合与标的股价无关,我们就说这个组合是 Delta 中性的。它可以用来做无风险套利。

本系列文章汇总: